可转债投资研究

可转债(Convertible Bond)全称为可转换公司债券,是指发行人依法定程序发行,在一定时间内依据约定的条件可以转换成股份的公司债券。可转债是一种含权债券,它既包含了普通债券的特征,具有面值、利率、期限等一系列要素;也包括了权益特征,在一定条件下它可以转换成基准股票;同时,它还具有基准股票的衍生特征。

可转债作为一种融资工具有独特的优势,属于监管放心、投资者乐于配置、上市公司低成本融资的三赢产品。发行可转换公司债券的条件较配股和增发更严,门槛更高。

具体要求:

(1)最近3年连续盈利,且最近3年净资产收益率平均在10%以上,属于能源、原材料、基础设施类的公司可以略低,但是不得低于7%;

(2)可转换公司债券发行后,资产负债率不高于70%;

(3)累计债券余额不超过公司净资产额的40%;

(4)募集资金的投向符合国家产业政策;

(5)可转换公司债券的利率不超过银行同期存款的利率水平;

(6)可转换公司债券的发行额不少于人民币1亿元;

(7)国务院证券委员会规定的其他条件。

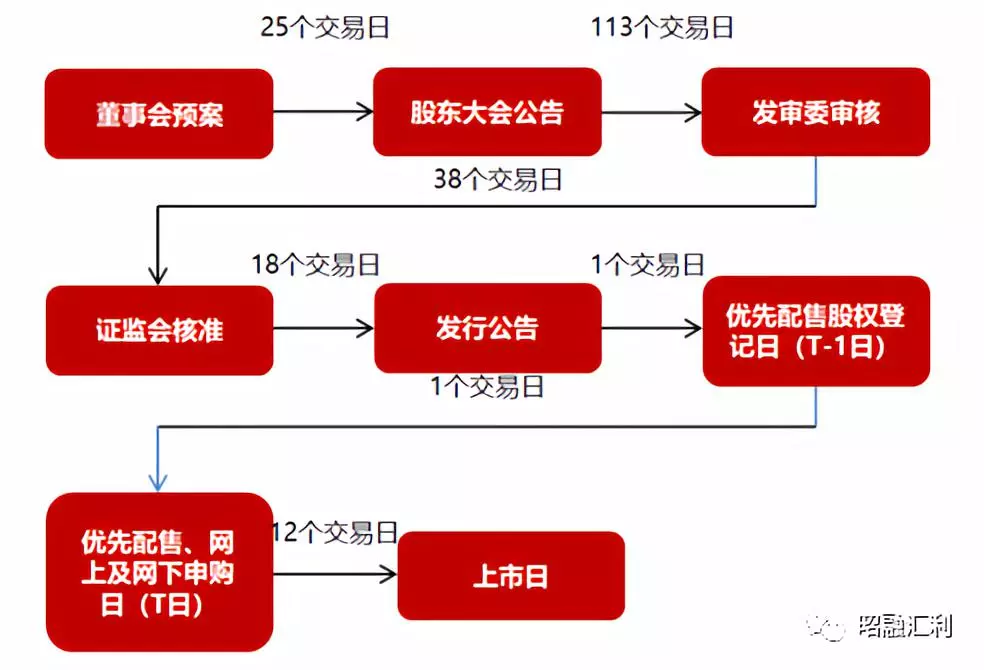

上市公司从发布公告预案到发行大约需要半年到一年的时间,大致流程如下:

注:以上时间为可转债发行历史平均时间

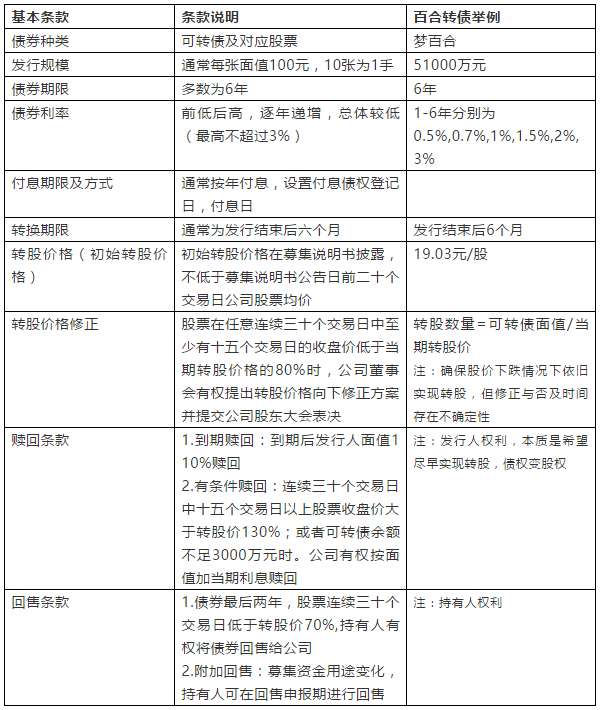

投资可转债,首先需要弄明白债券对应的条款,下文以百合转债为例对于可转债发行条款进行归纳总结。

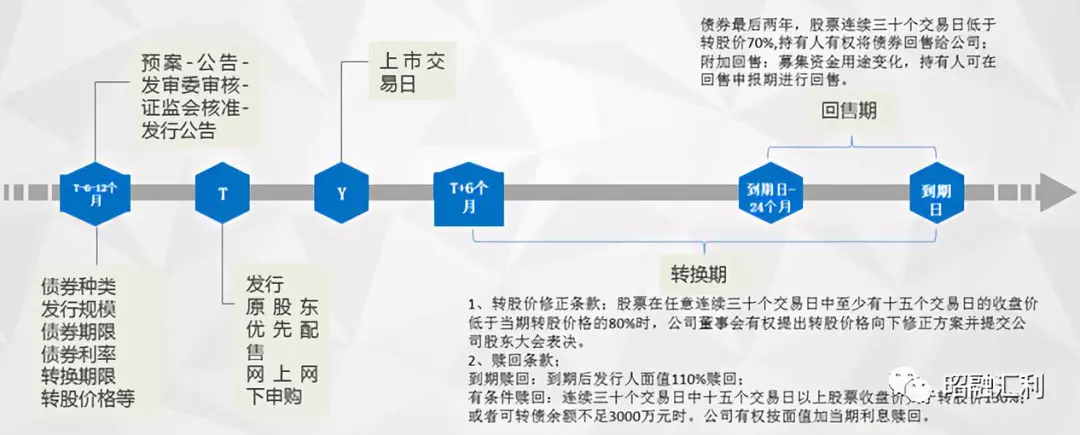

下图以可转债时间为刻度概括了可转债生命周期及相应的重要条款:

可转债价值分为两部分,一是纯债价值,也叫债底。可转债通常期间债券利率较低,按照债券未来及到期现金流,按照一定利率(常用10年期国债利率)贴现即为可转债纯债价值。二是可转债转股价值,该价值通过可转债转股价和正股价计算得来,实际上反应当前转股并在二级市场交易的价值。

根据我们的理解,可转债投资策略分为套利交易和正股替代两类。大致分为如下三种:

1、转换套利

可转换期限内,可转债价格与转换价值相比存在折价时即可采取该策略。该策略确定性高,但出现概率极低。

通常转换价值折价情况会出现在可转债上市后至开始转股期间,类似于股指期货的升贴水,在此情况下,买入可转债相当于折价买入正股,对于看好的正股投资标的是较好的投资选择。

2、纯债价值套利

可转债的纯债价值可以看作可转债价值的底部支撑。当可转债价格较转股价值出现大幅溢价的时候,可转债会出现跌破债券面值的情况,此时是比较好的买入机会,一方面最坏情况下可以获得债券的到期收益或提前回售实现,另一方面存在隐含期权价值,无论是正股价格上涨还是转股价格的修正都能对可转债价格起到修复作用。

在国内历史上尚未出现可转债违约的情况,同时上市公司也有动力促使债权变成股权。但理论上并不排除可转债回售违约同时拒绝下调转股价的可能,因而投资可转债依旧需要对于上市公司本身业务、经营情况及股东结构等有比较深入的研究。

3、正股替代

可转债由于兼具债性及股性,因而下行有保底,股票上涨也能同步享受收益,所以较普通股具有更好的风险收益比,以中国银行可转债与正股价格走势对比来看,可转债下行回撤更小,而上涨过程能同步上升。

因而,在充分研究个股基础上,对比个股投资尚有不确定性的情况下,选择替代的可转债持有也是一种较好的投资选择。